一個人的投資結果不僅取決于你的努力和知識,還取決于你投資生涯中股市的愚蠢。

但大多數最喜歡抱怨的人都是“不僅沒有最低限度的投資技巧,而且總是成爲市場愚蠢的一部分”。

如果這樣的人拿出“斥責市場”的1/3空間,在市場上寫下自己的美德,這是有希望的。

市場是一面鏡子。如果你每天都看到內幕消息,你就會成爲一個新聞追逐者;你每天看到的都是賭博,然後你就會變成一個賭徒;

你每天看到的是移動平均指數,然後你就會成爲一個交易者;你每天看到的是商業運作,然後你就會成爲一名投資者。

股價下挫時,我們要怎樣去面對呢?

股價下挫時,我們要怎樣去面對呢?一、不要盲目殺跌。在股市暴跌中不計成本的盲目斬倉,是不明智的。止損應該選擇目前淺套、而且後市反彈上升空間不大的個股進行,對于目前下跌過急的個股,不妨等待其出現反彈後再擇機賣出。

二、不要急于挽回損失。在暴跌市中我們往往被套嚴重,帳面損失巨大,有的投資者急于挽回損失,隨意的增加操作頻率,或投入更多的資金.這種做法不僅是徒勞的,還會加重虧損程度。在大勢較弱的情況下,投資者應該減少操作頻率,靜等大勢轉暖再進入相對安全可靠。

三、不要急于搶反彈。特別是在跌勢未盡的行情裏,搶反彈如同是“火中取栗”,稍有不慎,就有可能再次引火燒身。以靜制動,等待時機的轉暖。

四、不要過于後悔。後悔心理常常會使投資者陷入一種連續操作失誤的惡性循環中,所以我們投資者要盡快擺脫懊悔的心理,總結經驗才能在失敗中吸取教訓,提高自己的操作水平,爭取在以後操作中不犯或少犯錯誤。

五、不要過度急噪和恐慌。在暴跌市中,有些新股民中易出現自暴自棄的狀況,記住我們多麽的生氣和抱怨,過一段時間都會平息下來。資金賬戶出現虧損,也難彌補回來。所以,投資者無論在什麽情況下,都不能拿自己的資金帳戶出氣。在股市中,有漲就有跌,有快就有慢,這是非常自然的規律,認清這一條,只要股市存在,股票就不會永遠跌下去,畢竟最終會有漲回來的時候。我們應該在股市低迷的時候,總結經驗,研究並精選個股,踏准市場的節拍,做到不貪婪不恐懼,待行情轉好時,抓住機會,以彌補過去的損失。

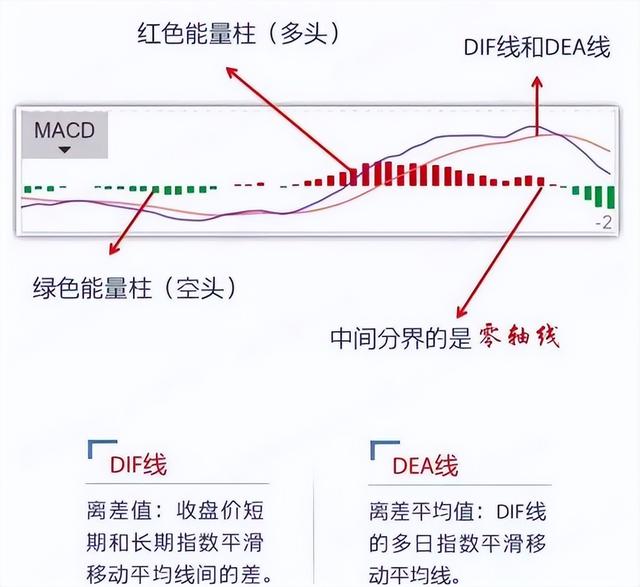

其實MACD指標是最重要、最有用的指標之一,也稱之爲指數平滑異同平均線,屬于大勢趨勢類指標。它由長線均線DEA,短期的線DIF,紅色能量柱(多頭),綠色能量柱(空頭),0軸(多空分界線)五部分組成。指標中DIF和DEA這兩條曲線主要是體現出股價運行的趨勢,而紅綠柱狀圖是體現股價上漲下跌時的能量,讓我們一起來更深入的了解MACD吧!

什麽是MACD?

MACD指標,又稱爲指數平滑異同平均線,屬于大勢趨勢類指標,它由長線均線MACD,短期的線DIF,紅色能量柱(多頭),綠色能量柱(空頭),O軸(多空分界線)五部分組成。它是利用短期均線DIF與長期線MACD交叉作爲信號。MACD指標所産生的交叉信號較遲鈍,而作爲制定相應的交易策略使用,效果較好。

MACD的頂背離和底背離

MACD的頂背離和底背離MACD指標的背離就是指MACD指標的圖形的走勢正好和K線圖的走勢方向正好相反。

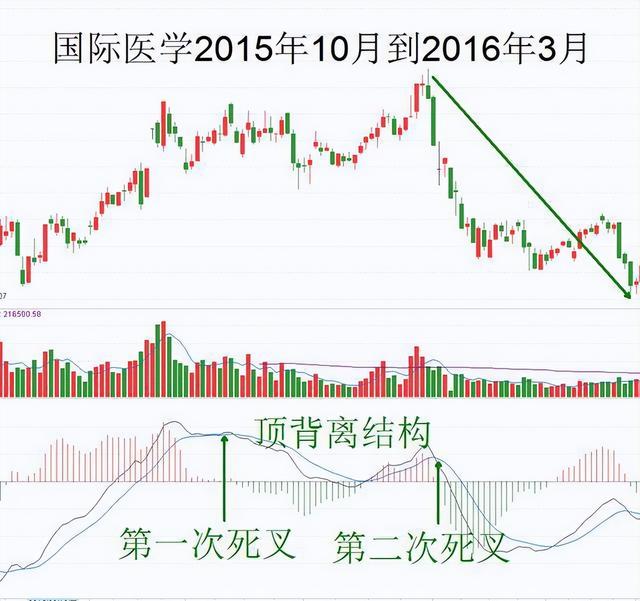

1. 頂背離

當股價K線圖上的股票走勢一峰比一峰高,股價一直在向上漲,而MACD指標圖形上的由紅柱構成的圖形的走勢是一峰比一峰低,即當股價的高點比前一次的高點高、而MACD指標的高點比指標的前一次高點低,這叫頂背離現象。頂背離現象一般是股價在高位即將反轉轉勢的信號,表明股價短期內即將下跌,是賣出股票的信號。

2. 底背離

底背離一般出現在股價的低位區。當股價K線圖上的股票走勢,股價還在下跌,而MACD指標圖形上的由綠柱構成的圖形的走勢是一底比一底高,即當股價的低點比前一次低點底,而指標的低點卻比前一次的低點高,這叫底背離現象。底背離現象一般是預示股價在低位可能反轉向上的信號,表明股價短期內可能反彈向上,是短期買入股票的信號。

在實踐中,MACD指標的背離一般出現在強勢行情中比較可靠,股價在高價位時,通常只要出現一次背離的形態即可確認位股價即將反轉,而股價在低位時,一般要反複出現幾次背離後才能確認。因此,MACD指標的頂背離研判的准確性要高于底背離,這點投資者要加以留意。

“四項基本原則”就是操作一只股票會經曆以下四個窗口:

1買點2賣點3風險點4止損點。買點:

一級買點:底背離的二次金叉

次級買點:快慢線上穿0軸後在0軸獲得二次支撐金叉

賣點:

一級賣點:頂背離的第二次死叉

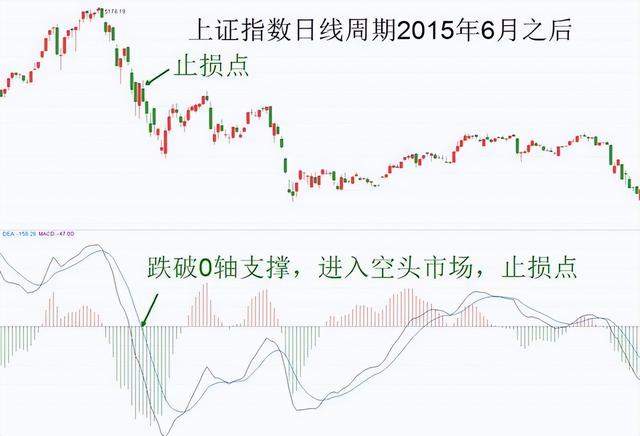

次級賣點:跌破0軸支撐和跌破0軸支撐後的反抽0軸

風險點:在持倉的過程中會遇到繼續持股或是考慮賣出的點,比如說,在macd的快慢線上穿0軸時候的時刻判斷不了是否能夠上穿0軸進入多頭市場,還是在0軸受阻再次下跌,風險點不是非賣不可的點,而是一個需要隨時准備賣出的點,需要保持警惕的點。

風險點是去是留?需要加入成交量的分析,由于0軸是多空雙方的分水嶺,0軸附近積累的大量的前期套牢盤,因此必須放出大量去消化前期套牢籌碼才能空翻多。

規律:快慢線上穿0軸的時候如果放量則上穿的概率較大,如果不放量則受阻回落的概率較大。

止損點:君子不立危牆之下,當買入股票不及預期,不漲反而下跌的時候就需要止損。止損點就是macd指標跌破0軸進入空頭市場的點

賣點和風險點和止損點有重合的部分,個股是否賣出都需要根據大盤的走勢和個股的成交量綜合分析。

以上就是“一個中心,兩個基本點,四項基本原則”的主要內容。

交易是一件簡單的事情,不要搞的太複雜

在金融投機的世界裏,虧損就如同一個看不見的幽靈,對每一個交易者如影隨形,對交易的兩個結果盈利和虧損而言,盈利的時候總是會讓人心情愉悅,但是如何妥善解決虧損的問題,往往決定了一個交易員的最終交易結果是賺錢的還是虧錢的。

一個很常見的現象是,當發生賬面虧損的時候很多交易員會選擇死扛著不止損,這單就某一次交易來說不一定是錯的,因爲的確很多時候可以扛回來甚至由虧轉盈,但是就某個時間周期內總得交易結果來看,這確是造成普通交易者資金虧損的主要原因。

對人性的高估是交易中虧損的根源,金融投機市場最容易給人産生一種錯覺,過高的估計自己的心態控制能力,過高的估計自己的執行力,說一個很簡單的例子,在空曠的高速公路上,有幾個人能一直堅持100邁的速度行駛?大多數人都會越開越快,很多時候往往都是不自覺的就越開越快,因爲你的感覺是開的越來越慢,腳會不由自主的踩油門,這就是一種自我認同的錯覺。

賬面上的虧損會對交易員形成無形的壓力,之所以選擇不止損是在心理上難以接受事實上的虧損,畢竟賬面上的虧損還有回轉的余地,一旦止損就會造成事實上的損失,也就沒有挽回的余地了,但是在虧損越來越大,壓力越來越大的時候,交易員往往會變得更不理智。

其實,交易中的多空博弈,就是個博心對弈的過程,從經濟理性人的角度來說,任何人都不會在交易中虧損,但是虧損卻總是無時無刻的發生,就是因爲壓力使得交易者變得不再理性,最淺顯的道理,往往犯錯的概率會越高,因爲往往都發生在不經意間,這就是人性。

對于交易,你無論是追求勝率還是追求概率,都應該明白一點,人性才是交易之匙,面對盈虧反複時,那種想贏怕輸的心態起伏,才是每一個交易者需要不斷總結的地方,要學交易,先學做人,背後不關乎人生的大道理,只是因爲克服人性中負面的因素是做好交易的先提條件。

以上是我多年炒股交易經驗的精髓,全部分享給大家,希望對大家有所幫助,浩瀚宇宙,衆生同行。我是股今大勢,分享自己所知所學,以衆生爲鏡,萬相爲師,提升自己境界的同時與各位散戶朋友互相勉勵!