2023 年我國新能源汽車銷量接近 950 萬輛,滲透率高達 31.5%,新能源汽車出口 120.3 萬輛,同比增長 77.6%,均創下曆史新高。

1

锂電池産業鏈核心競爭力

新“國九條”提出要建立培育長期投資的市場生態,鼓勵理性投資、價值投資、長期投資,構建支持“長錢長投”的政策體系,而高質量的資本市場離不開高質量的企業主體,長期投資也離不開具備長期投資價值的上市公司。

縱觀锂電産業鏈,其涉及環節較多,涵蓋锂電池、正極磷酸鐵锂、正極三元材料、隔膜、電解液、負極材料、銅鋁箔、各種輔材等。從競爭力角度看,不同環節所依賴禀賦不同,有的依靠制造水平,有的依賴資源能力,有的憑借設備更新,有的強調技術創新。

電化學體系

電池化學材料體系的叠代升級是提升電池性能的核心。材料體系的叠代既有不同材料體系的叠代,如正極材料從磷酸鐵锂到三元、鈉離子正極等,又有同一材料體系內部自身的叠代,如三元材料從 333 到 523,再到 811,未來還有高鎳 9系等。材料體系的研發決定了電池性能,如能量密度、快充性能、循環壽命和高低溫性能等。在系統成組方面,高比能電芯結合高效成組技術,提升電池包(CTP)和車身底盤(CTC)的體積利用率。

生産過程精密制造

自動化與智能化通過提高生産效率與良率提升産品一致性。锂離子電池系統的制造過程從物料投入到電池包産出,需經過電芯、模組、Pack 三大工藝流程,産品最終的投入産出比例由每一個工序的良率的乘積決定。將原本的 PPM 級即百萬分之一的不良率控制到 PPB 級即十億分之一級別,相當于每 1000 萬輛電動車,只有不到 1 輛存在電池缺陷,而燃油車起火的比例大約在萬分之一。

據甯德時代創始人、董事長及總經理曾毓群的觀點,電動汽車不僅在廢氣排放方面表現更好,安全性能上也表現更佳。在 GW 級大儲項目中,可能單個場站就會配備上百萬顆電池單元,對産品一致性要求更爲嚴苛,對于電芯生産線自動化程度提出了更高的要求。

電解液

電解液價格波動加劇,表現出較強周期性。2020 年以來,電解液行業呈現明顯周期性。2021 年新能源汽車市場需求快速增長,由于上遊部分環節擴産周期長,材料階段性緊缺,拉動電解液迎來全面上漲。2022 年上半年,電解液及原料價格均劇烈波動,産業鏈持續向龍頭靠攏,國內市場供需矛盾持續,上下遊博弈情緒持續加劇,伴隨下遊疫情反複、需求收縮、供需矛盾凸顯等多重因素,電解液價格應聲高位下跌。六氟磷酸锂作爲電解液的核心原材料,其價格變化極大影響電解液行業盈利水平,在碳酸锂價格劇烈波動的情況下,電解液企業盈利穩定性受到挑戰。

龍頭一體化布局,成本優勢突出彰顯抗周期能力。電解液龍頭天賜材料憑借“基礎化工材料、碳酸锂、六氟磷酸锂、電解液”的縱向一體化布局,打通全産業鏈,同時自産液體六氟,構建技術壁壘的同時極大提升了成本競爭力。受益于此,盡管2023年以來受上遊材料的價格波動、同業競爭加劇、下遊需求不足導致開工率降低等因素影響,電解液行業普遍處于盈利周期底部承壓狀態,但公司憑借一體化布局持續保持核心原材料的高自供比例,盈利水平受行業價格波動影響相對較小。

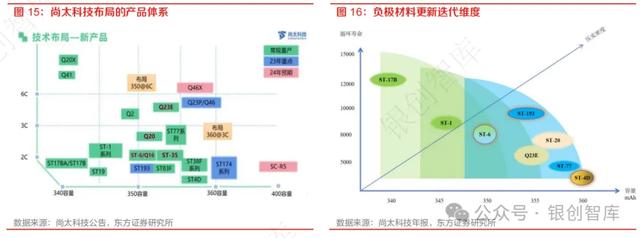

負極

人造石墨負極生産周期較長,工序也較多,基本要經曆原材料預處理、造粒、焙燒、高溫石墨化、炭化和成品加工等六大工序和若幹小工序,且不同特性的産品所需的工序不同,如石墨化是人造負極材料最核心的工序,其耗費成本也最高,而造粒、焙燒、炭化則爲非必須工藝。在相對複雜的生産工藝背景下,一方面各個工序均需一定能耗,尤其像石墨化和炭化,耗電量相對較高,也是負極材料成本的主要組成部分,不同企業對能耗的控制可以帶來一定的成本差異;另一方面,多樣化的工序也帶來了産品的豐富度與差異化,提升了負極材料的附加值,使得部分企業可以獲得超額利潤。尤其展望未來,負極材料在克容量、壓實密度、循環壽命等方面仍有提升與進步的空間,相關産品也將不斷叠代更新,並帶來可觀價值回報。

當然從長期來看,降本仍是負極材料長遠發展的主旋律,其也構成了負極材料企業的核心競爭力。

從降本方式來看,企業選擇豐富,可采取的方法也較爲多樣,如(1)一體化生産,即負極材料生産全部工序均自主進行,尤其石墨化過程,減少委外比例,增加毛利留存;(2)通過箱式爐替代坩埚爐、提高石墨化爐裝填量等措施提升石墨化生産效率,降低單位電耗;(3)改造碳化設備、采用連續投料生産等方式降低熱損耗;(4)選擇原材料産地或低電價基地布局産能,降低運費和電費等。此外,在核心的石墨化環節,我們認爲送電曲線也同樣構成了企業的核心競爭力,且在短期內難以複制,尤其對碳素生産具備一定經營的企業,將更具優勢。而落地到企業層面,能耗尤其是電耗(一體化水平、單位耗電量、電價)將成爲衡量企業競爭力的重要指標。

2

新技術方向

我國固態電池進展超預期,半固態率先落地加速裝車。固態電池相較傳統液態電池在能量密度和安全性方面的優勢明顯,被認爲是最具潛力的下一代電池技術之一。但由于其技術尚不成熟、成本依舊高昂,業界普遍認爲商業化應用的時間節點遠在 2030 年。但 2022 年以來,國內企業以半固態方案作爲過渡的中間路線,率先實現裝車應用進入産業化階段。隨著裝車車型增多,半固態電池應用規模擴大,經濟性有望提升,帶動産業鏈同步發展,或將加速向全固態電池最終形態的進化過程。

全産業鏈發力布局,固態電池産業化趨勢確定。整車廠積極擁抱新技術,包括豐田、日産、寶馬、福特在內的國際車企均計劃在 2025~2030 年間推出搭載全固態電池的電動車型,並與電池企業深度合作,加速推進固態電池落地。國內:衛藍新能源股東包含蔚來汽車、吉利、華爲、小米等;清陶能源獲上汽、北汽、廣汽投資;長安汽車與贛鋒锂業簽署了合作備忘錄。海外:Solid Power獲寶馬、福特、現代投資;Quantum Scape 則獲大衆注資。

電池端,國內甯德時代、比亞迪,海外 LG、三星、SK On 等一衆頭部企業在技術研發、專利儲備上均有相關布局。材料端也已經看到配套供貨,如當升科技在年報中披露,超高鎳産品在輝能、清陶、衛藍新能源、贛鋒锂電等固態電池客戶中的供應份額大幅提升,已成功配套用于上汽集團、越南 VinFast 等全球一線車企固態車型上。在車企、電池企業、材料企業的通力合作下,固態電池發展趨勢確定,産業化進程也有望提速。

航空锂電池安全與能量密度要求提升,固態電池在低空經濟中應用前景可期。工信部近日發布的《通用航空裝備創新應用實施方案(2024-2030 年)》對航空锂電池的性能給出了明確的發展目標:推動 400Wh/kg 級航空锂電池産品投入量産,實現 500Wh/kg 級航空锂電池産品應用驗證。

除此之外,eVTOL 對電池的充電倍率、安全性也提出了更爲嚴格的要求。當前 eVTOL 電池的能量密度達到 285Wh/kg ,已經接近液態電池的能量密度上限,(半)固態電池或爲最貼近 eVTOL需求的電池技術。從産業鏈公司的布局來看,甯德時代凝聚態電池首要的目標應用場景即爲民用電動載人飛機;億航智能通過投資锂金屬固態電池科技公司欣視界,布局 eVTOL 固態電池供應鏈。eVTOL 對性能要求高,同時能夠包容較高的技術溢價,是新技術落地的絕佳場景,在低空經濟政策支持與行業技術發展要求之下,eVTOL 有望撬動固態電池更加廣闊的應用空間。

2023 年 11 月,衛藍新能源實現裝機 0.41GWh,標志著半固態電池在 2023 年實現了經濟學意義上的産業化;2024 年 4 月,國內半固態電池裝機滲透率達到 1.0%,呈現出蓬勃的發展態勢。基于對固態電池技術路線和降本路徑的研判,EV Tank 預計到 2030 年全球固態電池的出貨量將達到614.1GWh,在整體锂電池中的滲透率預計在 10%左右,其市場規模將超過 2500 億元。

電池材料體系全面優化,電解質開辟新賽道。電解質爲固態電池關鍵創新點,三大技術路線各有優劣:硫化物離子電導率最高,遠期發展潛力大,但穩定性差、成本高昂;氧化物電導率適中而穩定性好,研發驗證進展較快;聚合物電導率受限,但應用難度小成半固態方案短期之選。

固態電池正負極材料向高性能方向叠代,有望打開高鎳三元、硅基負極的應用空間,長期來看锂金屬負極和鎳錳酸锂、富锂錳基等新型正極材料具備較好前景。國內外公司積極布局,把握新技術機遇。當前國內外涉足固態電池的企業較多,車企、研發機構、包含衆多初創企業在內的電池企業及中遊材料企業均投入新技術研發布局。工藝技術的創新和材料體系的變化,爲全産業鏈帶來新的機會。分環節來看,國內自主品牌及新勢力車企半固態裝車走在最前列,配套電池廠整體産能規劃已進入百 GWh 量級,電解質材料的開發和量産進度則相對滯後,高鎳三元正極國內已具備成熟量産能力,而硅基負極規模尚小有待放量。

精選報告來源:銀創智庫

精選報告來源:銀創智庫新能源/新材料/高端裝備制造

新質生産力丨儲能丨锂電丨鈉電丨動力電池丨燃料電池丨氫能源丨光伏丨風電丨新能源汽車丨電子元器件丨電機電控丨低空經濟丨無人機丨機器人丨工業自動化丨人工智能丨能源金屬丨碳中和丨半導體丨集成電路丨芯片丨光刻丨先進封裝丨碳化硅丨濕電子化學品丨新材料丨超導材料丨稀土永磁材料丨碳纖維丨高分子